У загальному процесі управління підприємницьким ризиком одне з центральних місць належить системі його показників та розрахунку їх.

У літературі, присвяченій підприємницькому ризику, немає однозначних підходів до цього питання. Наявні їх вирішення можна звести до таких варіантів:

► одні автори пропонують оцінювати розмір ризику за показником частоти появи певного рівня втрат, який розраховується як частка від ділення кількості втратних випадків на загальну кількість втратних і виграшних випадків;

► друга група економістів вважає, що для цих цілей найбільше підходить математичне очікування абсолютного рівня втрат і ступеня можливого відхилення очікуваних втрат від середнього значення;

► треті дотримуються думки, що таким показником може бути розмір відносних втрат, який визначається як відношення абсолютних втрат від певного виду діяльності до абсолютного розміру доходу від цього виду діяльності.

Показник частоти появи певного рівня втрат відповідає за змістом показнику ймовірності виникнення втрат. Він характеризує можливість виникнення втрат того чи іншого рівня. Проте обмежувати дослідження ризикованих ситуацій лише одним показником неправомірно.

Щодо показника розміру відносних втрат, який визначається відношенням абсолютних втрат від певного виду діяльності до абсолютного розміру доходу від цього виду діяльності, то слід зазначити, що значення цього показника буде тим вищим, чим більшою буде сума абсолютних втрат. Що саме цей показник характеризує і де конкретно в управлінні ризиком він може використовуватись? Припустити, що зазначений показник адекватний імовірності втрат не можна, бо значення ймовірності втрат є обернено пропорційним до самого розміру втрат. Інше припущення, що відносний розмір втрат може бути використаний у розрахунках безпосередньо до абсолютного їх значення, теж безпідставне, оскільки втрати — це категорія первинна порівняно з будь-якими іншими показниками, що стосуються ризику.

Таким чином, цей показник повною мірою не може характеризувати підприємницький ризик. Він придатний лише для аналітичних цілей. Математичне очікування показника абсолютного рівня втрат є більш прийнятним, проте з точки зору певної системи воно не дає вичерпної оцінки ризику.

Отже, для характеристики та вимірювання підприємницького ризику слід використовувати систему показників, яка має відповідати таким вимогам:

а) ґрунтуватися на теорії ймовірності, оскільки підприємницький ризик — категорія ймовірнісна;

б) мати конкретне використання в управлінні ризиком (оцінювати рівень ризику, враховуватися під час розроблення певних анти- ризикованих заходів, братися до уваги при здійсненні ризикованих операцій тощо);

в) ураховувати різні за змістом і формою показники ризику (абсолютні, відносні, порівняльності ризиків).

До системи показників ризику належать такі показники:

► абсолютні;

► імовірності виникнення втрат;

► порівняльності рівнів ризику.

Абсолютні показники ризику є величиною можливих втрат у вартісному виразі від здійснення ризикованих господарських операцій. Вони використовуються для:

► встановлення видів підприємницького ризику (допустимого, критичного, катастрофічного);

► визначення ймовірності втрат певного рівня. Знаючи їхній розмір, на основі кривої ризику встановлюється ймовірність втрат, які будуть у плановому періоді;

► розроблення конкретних заходів щодо зменшення негативного впливу ризику на результати виробничо-господарської діяльності фірми.

Показники ймовірності виникнення втрат належать до групи відносних показників. Вони дають змогу виробляти узагальнену оцінку ризику, приймати рішення про здійснення ризикованих операцій чи відмову від них.

Показники порівняльності рівнів ризику застосовуються при виборі варіантів здійснення господарських операцій, наприклад вкладення коштів у різні проекти.

Абсолютний розмір втрат — величина імовірна. Інакше кажучи, вони можуть бути в реальній дійсності більшими або меншими від очікуваних. У зв’язку з цим слід розрізняти такі втрати від ризику:

- максимальні ймовірні;

- очікувані ймовірні;

- мінімальні ймовірні.

Максимальні ймовірні втрати можуть виникати за найбільш несприятливих умов, якими характеризуються ризиковані ситуації.

Очікувані ймовірні втрати— це найбільш можливі втрати, розраховані на основі чинників ризику, поява і дія яких є найреаль- нішими.

Мінімальні імовірні втрати можуть бути за найсприятливіших умов, коли негативний вплив окремих чинників є найменшим.

Дані про максимальні та мінімальні ймовірні втрати застосовуються при проведенні аналізу ризикованих ситуацій та з метою визначення різних параметрів розсіювання (стандартного відхилення, дисперсії тощо), які використовуються у розрахунках показників порівняльності рівнів ризику.

Способи розрахунку очікуваних, максимальних та мінімальних імовірних втрат однакові. При цьому різні розміри втрат зумовлюються різною інтенсивністю дії чинника ризику (мінімальною, максимальною, очікуваною).

Методика визначення втрат (абсолютних показників) залежить від виду підприємницької діяльності, конкретних чинників і джерел ризику та наслідків, спричинених ними.

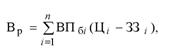

У виробничому підприємництві розмір втрат від ризику розраховується так:

а) від можливого зниження обсягу виробництва і реалізації продукції:

|

|

де Вр — втрати від ризику, спричиненого можливим зниженням обсягу виробництва і реалізації продукції; ВПбі — імовірне зменшення обсягу виробництва і реалізації і-го виду продукції у натуральному виразі; Ці — ціна за одиницю і-го виду продукції; ЗЗ> — розмір змінних витрат на одиницю і-го виду продукції; п — кількість і-х видів продукції.;

б) від імовірного зниження цін:

![]()

де Вр.ц — втрати від ризику, пов’язаного з можливим зниженням цін; ЛЦ — імовірне зниження ціни одиниці і-го виду продукції; ВПі — запланований обсяг випуску і реалізації і-го виду продукції;

в) від можливої перевитрати фонду споживання:

![]()

де Вр.с — втрати від ризику, який може спричинити перевитрату фонду споживання; ФСф — розмір фонду споживання з урахуванням імовірної дії негативних чинників; ФСп — плановий розмір фонду споживання; ДВс — імовірне перевищення середніх виплат на одного працівника з фонду споживання порівняно із запланованим рівнем унаслідок проведення ризикованих операцій; ЧП — планова чисельність працівників; ДВс • ЧП — імовірна перевитрата фонду споживання за рахунок перевищення середніх виплат на одного працівника; ДЧП — імовірне перевищення чисельності працівників порівняно з її плановою кількістю внаслідок проведення ризикованих операцій; Вс — середні очікувані виплати з фонду споживання на одного працівника; ДЧП • Вс — імовірна перевитрата фонду споживання за рахунок перевищення чисельності працівників;

г) від імовірної перевитрати матеріально-сировинних і паливно- енергетичних ресурсів:

![]()

де Врм — втрати від ризику, який може призвести до перевитрати матеріально-сировинних і паливно-енергетичних ресурсів; Мф — імовірні очікувані витрати матеріально-сировинних і паливно-енергетичних ресурсів на заданий обсяг виробництва продукції у вартісному виразі; Мп — планові витрати матеріально-сировинних і паливно-енергетичних ресурсів на заданий обсяг виробництва продукції у вартісному виразі; ДМ7– — імовірна перевитрата і-х видів матеріально-сировинних і паливно-енергетичних ресурсів у натуральному виразі на заданий обсяг виробництва продукції; Ц — початкова (планова) ціна одиниці і-х видів ресурсів; М7– — планові витрати і-х видів матеріально-сировинних і паливно-енергетичних ресурсів на заданий обсяг виробництва продукції у натуральному виразі; ДЦі — імовірне зростання ціни одиниці і-х видів ресурсів; к —кількість і-х видів матеріально-сировинних і паливно-енергетичних ресурсів; £ДМі • Ц і — імовірна перевитрата матеріально-сировинних і паливно-енергетичних ресурсів у вартісному виразі за рахунок можливого зростання цін;

д) унаслідок можливої безгосподарності:

![]()

де Вр.г — витрати від ризику, спричиненого можливими наслідками безгосподарності; В7-— імовірні втрати від і-го виду безгосподарності (псування товарно-матеріальних цінностей, їх нестача від природних втрат, сплата штрафів тощо); 1 — кількість різновидів

безгосподарності;

е) від можливого стихійного лиха та екологічних катастроф:

![]()

де Вр.ск — втрати від ризику, пов’язаного з можливим стихійним лихом та екологічними катастрофами; Вмі– — вартість і-х об’єктів чи майна підприємства; Кскі– — частка (коефіцієнт) імовірних втрат і-х об’єктів чи майна підприємства, пов’язаних зі стихійним лихом чи екологічною катастрофою; 5 —кількість різновидів об’єктів чи майна підприємства;

є) від крадіжок і рекету:

![]()

де Вкр — втрати від ризику, що можуть бути наслідком крадіжок і рекету; К — імовірні втрати від і-х видів крадіжок та рекету (при транспортуванні матеріальних цінностей, у процесі виробництва, зі складських приміщень); т — кількість різновидів і-х крадіжок і рекету;

ж) від зміни політичних чинників:

![]()

![]()

де Вр.п — втрати від ризику, спричиненого можливими змінами політичних чинників; Пі — імовірні втрати від і-го політичного чинника (підвищення податкових ставок, упровадження нового мита, зміна договірних умов тощо); о — кількість і-х політичних чинників.

У комерційному підприємництві розмір втрат від ризику визначається так само, як і у виробничому підприємництві. Однак при цьому враховуються особливості чинників ризику.

Порядок розрахунку найпоширеніших втрат такий:

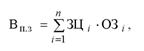

а) від імовірного підвищення закупівельних цін:

де Вп.з — втрати від можливого підвищення закупівельних цін; ЗЦі — розмір можливого підвищення закупівельної ціни і-го товару; ОЗі — обсяг закупівель і-го товару; п — кількість і-х видів товару;

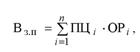

б) від можливого зниження цін, за якими продається закуплений товар:

де Вз.п — втрати від можливого зниження продажної ціни; ПЦ- — розмір імовірного зниження продажної ціни і-го товару; ОРі — обсяг продажу і-х товарів;

в) від імовірного зниження обсягу продажу товарів:

де Вп.т — втрати від імовірного зменшення обсягу продажу товарів; ЛОРі — обсяг можливого зменшення продажу і-х товарів; ПЦі — продажна ціна одиниці і-го товару; ЗЦі — закупівельна ціна одиниці і-го товару.

г) від можливої нестачі товарів (крадіжки, псування тощо):

|

|

де Вт — втрати від можливої нестачі товарів; Т7– — обсяг можливої нестачі і-х товарів.

Визначення втрат від фінансового ризику. Специфічність чинників ризику фінансового підприємництва зумовлює і відповідний підхід до визначення розміру можливих втрат.

У зарубіжній літературі для оцінювання розміру фінансового ризику використовується такий специфічний показник, як ставка дисконту.

Дисконтна ставка — це відсоткова ставка, яка застосовується І до майбутніх платежів, щоб урахувати ризик і непевність, І пов’язані з чинником часу. ||

Дійдемо висновку, що високий ризик означає високу ставку дисконту (капіталізації), малий ризик означає низьку дисконтну ставку.

Отже, рівень ризику і розмір дисконтної ставки — поняття однозначні.

Поставимо запитання, наскільки є правомірною характеристика фінансового ризику через показник дисконтної ставки? Позитивна відповідь на це запитання неприпустима через такі міркування:

а) показник дисконтної ставки є величиною заздалегідь відомою. Він застосовується у розрахунках теперішньої вартості грошей. Коли дисконтовано майбутні доходи перевищують початкові капіталовкладення, інвестори вкладатимуть гроші у відповідні проекти. Отже, дисконтна ставка може належати до нормативів, які використовують в управлінні фінансами. Тому, виходячи з визначеної раніше сутності ризику, вона не може бути його виміром. Дисконтна ставка — показник детермінований, ризик — імовірнісний, стохас- тичний;

б) припустімо, що завчасно встановлений розмір дисконтної ставки і дійсний її розмір збіглися. Підприємець заздалегідь розрахував теперішню вартість майбутніх доходів, яка має становити, наприклад 10 млн грн. Фактичний її розмір не відрізняється від розрахованого. Як в планових, так і у фактичних розрахунках використовувалась дисконтна ставка. А де ж тут ризик? Його немає. Інша справа, якщо б фактичний розмір дисконтної ставки внаслідок дії ймовірнісних негативних чинників (можливе підвищення темпів інфляції в окремі періоди часу, непередбачене зниження ділової активності тощо) зріс порівняно із заздалегідь визначеним її розміром, то цю ситуацію можна характеризувати як таку, де був ризик.

Отже, ризик у фінансовому підприємництві пов ’язаний з можливою зміною величини дисконтної ставки порівняно із заздалегідь визначеним її розміром. Тому принципи підходу до визначення втрат від фінансового ризику є такими самими, як і ті, що використовуються у розрахунках виробничих і комерційних ризиків. Інакше кажучи, вони будуть тоді, коли можуть з’явитися негативні чинники, не враховані в розрахунках очікуваних (планових) фінансових показників.

Втрати від ризику у фінансовому підприємництві визначаються у розрізі чинників ризику.

Розмір можливих втрат вартості грошей, пов’язаних з чинником часу, розраховують так:

а) від вкладення грошей у купівлю облігацій:

![]()

де ВГо — імовірна втрата вартості грошей від купівлі облігацій у зв’язку з можливими діями негативних чинників; ВГт.о — розрахункова теперішня вартість грошей, вкладених у купівлю; ВГТо —

імовірна теперішня вартість грошей, вкладених у купівлю облігацій, зумовлена можливими діями негативних чинників. При цьому

![]()

де І — відсотки за кожний період часу (рік, півріччя, квартал); ВЧА — відсотковий чинник теперішньої вартості ануїтету; Р — номінальна ціна облігації; ВЧВ — відсотковий чинник теперішньої вартості облігації.

Ануїтет— це послідовність платежів за певні регулярні проміжки часу. У цьому разі ануїтетом є періодично (раз у рік, щопівроку або щоквартально) сплачувана власникам облігацій певна сума грошей як відсоток.

Теперішня вартість грошей — це грошова вартість майбутніх надходжень чи доходів з поправкою на ставки дисконту (капіталізації).

Відсотковий чинник теперішньої вартості ануїтету визначається за формулою:

![]()

де Я — дисконтна ставка (коефіцієнт); і — кількість років.

Відсотковий чинник теперішньої вартості облігацій розраховують так:![]()

Імовірну теперішню вартість грошей від купівлі облігацій у зв’язку з можливими діями негативних чинників визначають за формулою![]()

де ВЧА’ — відсотковий чинник теперішньої вартості ануїтету, визначений з урахуванням імовірної дії негативних чинників, які можуть привести до зростання розміру дисконтної ставки; ВЧВ’ — відсотковий чинник теперішньої вартості облігацій, визначений з урахуванням імовірної дії негативних чинників, які можуть привести до зростання розміру дисконтної ставки;

б) від вкладення коштів у купівлю акцій. Імовірні втрати розраховують з дотриманням викладених вище підходів:

![]()

де ВГа — втрата вартості грошей, вкладених у купівлю акцій, пов’язана з можливою дією негативних чинників; Атв — теперішня вартість дивідендів і виручки від продажу акцій, розрахована за нормальних умов (без ризику); АТв — імовірна теперішня вартість

дивідендів і виручки від продажу акцій, зумовлені можливими діями негативних чинників.

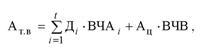

Теперішню вартість дивідендів і виручки від продажу акцій визначають так:

де Атв — теперішня вартість дивідендів і виручки від продажу акцій; Ді — розмір дивідендів за і-й період часу; ВЧА> — відсотковий чинник теперішньої вартості ануїтету за і-й період часу; Ац — ціна акції в останньому році -о періоду часу; Ь — тривалість часового періоду, на який фірма купує акції.

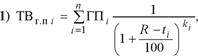

Імовірну теперішню вартість дивідендів та виручки від продажу акцій (АТв ) розраховують так:

|

|

де Д’ — імовірний розмір дивідендів за і-й період часу з урахуванням можливої дії негативних чинників; ВЧА’ — імовірне значення

відсоткового чинника теперішньої вартості ануїтету за і-й період часу з урахуванням можливого зростання дисконтної ставки; А Ц —

імовірна ціна акції в останньому році і-го періоду часу з урахуванням можливої дії негативних чинників; ВЧВ’ — імовірний відсотковий чинник теперішньої вартості акції з урахуванням можливої дії негативних чинників. При цьому порядок визначення ціни акцій залежить від їх виду. Ціну привілейованих акцій розраховують за формулою![]()

де Ацп — ціна привілейованої акції; Д — розмір постійного дивіденду. Звичайні акції оцінюються так:

а) акції з постійним дивідендом:

![]()

де Ац.п.д — ціна звичайної акції з постійним дивідендом; Я — дисконтна ставка саме цих акцій;

б) акції з постійним приростом дивідендів:

![]()

де Ац.п.д — ціна звичайної акції з постійним приростом дивідендів; Ді — сподівані дивіденди на акцію через рік (після останнього сплаченого дивіденду); ц— темп приросту дивідендів;

в) акції з непостійним приростом дивідендів:

![]()

де Ацпі — ціна звичайної акції з непостійним приростом дивідендів у і-му році; Ді+і — розмір дивідендів у наступному році за і-м роком;

г) від інвестицій в окремі проекти з урахуванням інфляції:

![]()

де ВГпі — імовірні втрати від інвестицій в окремі проекти у зв’язку з імовірною зміною ставок дисконту та можливим зростанням інфляції; ТВгпі — розрахункова теперішня вартість певних грошових потоків, визначена на основі передбачених величин ставки дискон-

ту та рівня інфляції; ТВ^, п і — теперішня вартість тих самих грошових потоків з урахуванням імовірних змін ставок дисконту та можливого зростання інфляції.

|

![]() Теперішню вартість грошового потоку визначають двома способами:

Теперішню вартість грошового потоку визначають двома способами:

Методика оцінювання підприємницького ризику. Оцінювання ризику на основі показників імовірності виникнення втрат певного рівня може використовуватись у відповідних розрахунках за минулий період, коли вже відома вся кількість втратних і виграшних випадків. Для планового періоду, в якому втратні випадки накопичуються поступово і їхня кількість буде відома аж наприкінці цього періоду, такий підхід прямого оцінювання ризику неможливий. Постає запитання, як оцінити в певній ситуації рівень підприємницького ризику, що періодично може виникати? Це завдання розв’язується за допомогою попередньо побудованої на основі даних минулих років кривої розподілу ймовірностей виникнення певного рівня втрат прибутку (кривої ризику). Якщо при визначенні ймовірності втрат за минулі роки порівнювалась кількість втратних випадків певного рівня із загальною кількістю втратних і виграшних випадків, то для її розрахунку в плановому періоді досить знати розмір втрат. На основі кривої ризику встановлюється рівень імовірності, який відповідає певному розміру втрат.

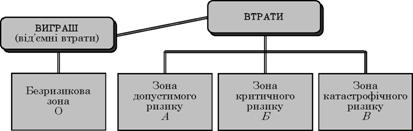

Отже, сутність проблеми зводиться до побудови кривої ризику. Послідовність цього процесу така. На першому етапі встановлюються зони ризику, в межах яких втрати не перевищують певного визначеного рівня.

Основні зони ризику показано на рис. 12.2. Як бачимо, залежно від розміру втрат можуть бути чотири зони ризику:

► безризикова;

► допустимого ризику;

► критичного ризику;

► катастрофічного ризику.

|

Рис. 12.2. Основні зони ризику: А — розмір втрат, що дорівнює сумі очікуваного прибутку; Б— розмір втрат, що дорівнює розміру очікуваної виручки; В— розмір втрат, що дорівнює майновому стану підприємства |

Безризиковою є зона, де немає будь-яких втрат при здійсненні господарських операцій.

Зона допустимого ризику характеризується можливим розміром втрат, що не перевищують розміру очікуваного прибутку. У найгіршому разі фірма може втратити весь прибуток, в іншому — за умови сприятливого збігу обставин втрати будуть незначними.

Основні риси зони допустимого ризику такі:

► часті випадки настання ризику;

► незначний розмір втрат, що випадає на одну ризиковану ситуацію;

► велика ймовірність виникнення втрат певного рівня;

► втрати піддаються точному розрахунку в межах одного року;

► настання ризикованих подій не приводить систему до зміни певних цілей.

Зона критичного ризику — це зона, в якій можливий розмір втрат перевищує прибуток, але не більше, ніж розмір виручки. Інакше кажучи, коли будуть втрати в зоні критичного ризику, то підприємець може не тільки не одержати ніякого прибутку, а й втратити всі кошти, вкладені в господарську справу.

Характерними ознаками критичного ризику є:

► нечасті випадки настання ризику;

► середній рівень імовірності виникнення певного рівня втрат;

► порушення системи такою мірою, яке призводить до зміни поставлених цілей.

Зона катастрофічного ризику — найнебезпечніша, можливі втрати в якій перевищують виручку і можуть досягти розміру, що дорівнює майновому стану підприємства.

До катастрофічного ризику прирівнюють ризики, пов’язані з прямою небезпекою для життя працівників, виникненням екологічних катастроф, незалежно від розміру втрат.

Основними рисами зони катастрофічного ризику є:

^ вкрай рідкісні випадки настання ризику;

^ дуже низька ймовірність виникнення втрат певного рівня;

^ низький рівень передбачуваності ризику або навіть і сумнівність його передбачення;

^ настання ризику може призвести до банкрутства, краху або ліквідації фірми.

Водночас було б некоректним стверджувати, що критичний чи катастрофічний ризик є взагалі недопустимим. Усе залежить від того, яка ймовірність виникнення того чи іншого ризику і які допустимі його рівні. Маючи такі дані, можна дійти висновку щодо здійснення чи нездійснення ризикових підприємницьких операцій.

Джерело: https://buklib.net/books/35150/